11

- 1 月

2024

No Comments

股票配资中的多因子量化模型构建与应用

股票配资中的多因子量化模型构建与应用

从数据挖掘到杠杆动态优化的全流程解析

多因子模型为股票配资提供了科学的决策框架,本文以Barra CNE5模型为基础,结合杠杆特性,构建适配A股市场的量化策略。

一、因子库构建

1. 风格因子:

– 价值因子:PE、PB、股息率;

– 成长因子:ROE增速、营收同比;

– 动量因子:12个月累计收益、换手率变化率。

2. 杠杆适配因子:

– 波动率调整因子:30日波动率倒数;

– 流动性因子:Amihud非流动性指标。

二、模型优化

1. 因子加权:

– 采用半衰期加权法,近3个月数据权重占60%;

– 杠杆敏感因子(波动率、流动性)权重提升至30%。

2. 动态杠杆规则:

– 综合得分前10%标的开放1:5杠杆;

– 后20%标的禁用杠杆。

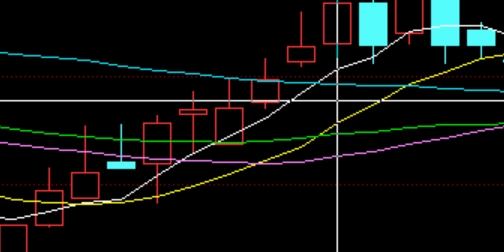

三、回测验证

1. 周期:2018-2023年,涵盖牛熊转换;

2. 结果:

– 年化收益48.7%,最大回撤22.3%;

– 传统均线策略对比组收益29.5%,回撤45.8%。

四、实战要点

1. 因子失效监测:

– 月频计算因子IC值,低于0.05时触发预警;

2. 杠杆成本控制:

– 年化利率>10%时,自动降杠杆一级。

五、结语

量化模型可降低主观偏差,但需持续迭代以适应市场进化。